अगले 60 दिनों में 800+ क्रेडिट स्कोर कैसे प्राप्त करें? इस ब्लॉग के शीर्षक को पढ़ के आपके मन में प्रश्न तो जरूर आया होगा कि क्रेडिट स्कोर कैसे बढ़ा सकते है। दोस्तो, ऐसे तो क्रेडिट स्कोर कम होने के बहुत सारे कारण हैं। इस Article में हम आपको कुछ ऐसे उपाय बताएँगे जिसकी मदद से आप अपना क्रेडिट स्कोर कुछ दिनों बढ़ा सकते हैं, तो चलिए देखते हैं ”क्रेडिट स्कोर 60 दिनों में 800+ कैसे प्राप्त करें?”

दोस्तो ज्यादातर लोगो का कहना लगभग एक ही होता है कि ”हमारा क्रेडिट स्कोर ही गलत है”, अब क्रेडिट स्कोर में जो गलती होती है वो बैंक की हो सकती है या एजेंसी की भी हो सकती है। बैंक से गलती कैसी होती हैं कि आप के नाम पर गलती से कोई लोन चढ़ाया हुआ हो या आपने कोई लोन लिया हो और वो लोन पूरा भुगतान होने के बाद भी आपकी रिपोर्ट में दिख ना रहा हो। ऐसे ही सभी सवालों को हम इस आर्टिकल में देखेंगे और एक महत्वपूर्ण बात आपके लिए कि इन्ही डोनो Question को आपने सही कर लिया तो आपका क्रेडिट स्कोर 30 दिनों में ही सुधर जाएगा।

आपके क्रेडिट स्कोर में कुछ गड़बड़ होती है तो आप क्या कर सकते हैं?

अगर आपके क्रेडिट स्कोर में कुछ गड़बड़ होती हैं तो आपको CIBIL, Experian आदि जैसी क्रेडिट सूचना कंपनी के लिए RBI के नवीनतम नियमों के बारे में पता होना चाहिए। अगर कोई ग्राहक अपने क्रेडिट स्कोर के लिए शिकायत करता है तो ग्राहक को 30 दिन के भीतर शिकायत करने का समाधान हो जाना चाहिए और 30 दिन से मेरा मतलब 30 दिनों से नहीं बल्कि 30 कैलेंडर दिनों से है। RBI ने ये भी कहा है कि अगर ग्राहक जो भी शिकायत करता है वो 30 दिनों में सॉल्व नहीं होता है तो सीआईसी को 100 रुपये प्रति दिन के हिसाब से ग्राहक को जुर्माना देना पड़ेगा। आरबीआई ने सीआईसी को 6 महीने का समय दिया था, यह नियम लागू करने के लिए है और 1 अप्रैल से ये नियम लागू हो चुका है।

दोस्तो, अब सीआईसी के पास कोई बहाना नहीं बचा है, उन्हें आपका क्रेडिट स्कोर ठीक करना ही होगा अन्यथा वे आपको जुर्माना देंगे जैसा कि हमने आपको आगे बताया, लेकिन अगर आपका क्रेडिट स्कोर गलत ही ना हो तो? या आपका क्रेडिट स्कोर वास्तव में कम हो गया हो तो? चलिए इस Questions को अच्छे से देखते हैं।

अगर आपका क्रेडिट स्कोर कम हो गया है तो क्रेडिट स्कोर कैसे सुधारें?

अगर आपका क्रेडिट स्कोर क्रेडिट रिपोर्ट में सही है लेकिन क्रेडिट स्कोर कम हो गया है तो हमें सबसे पहले ये जानना जरूरी है कि आपका क्रेडिट स्कोर कम क्यों हुआ है? तो हम उस पैरामीटर में इम्प्रूवमेंट सुरु कर सकते है।

दोस्तो, आपको तो पता ही होगा कि क्रेडिट स्कोर में ये ढूंढता बहुत मुश्किल होता है कि क्रेडिट स्कोर कम क्यों हुआ है? लेकिन अगर हम क्रेडिट स्कोर के निचे दिए गए 5 पैरामीटर पर ध्यान दें तो हम अपने क्रेडिट स्कोर में सुधार कर सकते हैं।

- Payment History

- New Credit

- Length Of Credit History

- Credit Utilization

- Credit Mix

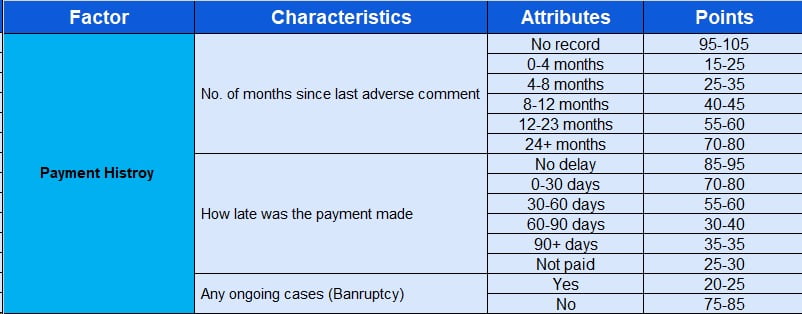

1. पेमेंट हिस्ट्री (Payment History)

क्रेडिट स्कोर के इन 5 पैरामीटर में Payment History सबसे महत्वपूर्ण है। Payment History आपके क्रेडिट स्कोर में सबसे महत्वपूर्ण Factor है और आपके समग्र क्रेडिट स्कोर में 35 प्रतिशत का योगदान देता है। अब हमें Payment History में जाकर देखना है कि क्रेडिट स्कोर कम क्यों हुआ है।

जैसा कि आप ऊपर दिए गए टेबल में देख सकते हैं की अगर आपकी सारी पेमेंट टाइम पर हुए हैं और किसी बैंक ने कोई ख़राब या प्रतिकूल कमेंट नहीं की तो इसमें आपको पुरे नंबर मिलेंगे 95-105 के बीच में, लेकिन आपने 1-2 महीने पहले Payment में देरी की है और बैंक ने उसपे प्रतिकूल कमेंट दी है तो आपके 60-70 पॉइंट्स कट जाते हैं। अगर उस प्रतिकूल कमेंट को 2 साल से ज्यादा हो गई है तो आपके सिर्फ 20-२५ पॉइंट्स ही कटेंगे। पेमेंट हिस्ट्री के इस पैरामीटर में आपके पॉइंट कट रहे हैं तो आप इस मामले में कुछ खास नहीं कर सकते।

अगर आपने Payment में देरी की है तो कितने दिनों का विलंब किया है, अगर 0-30 दिनों का विलंब है तो बैंक आम तौर पर माफ कर देते हैं लेकिन अगर आप फिर से देरी करेंगे तो आपके 15-20 Points कम कर देते हैं और अगर आप 90 दिनों से ज्यादा Payment में देरी करते हैं तो आपके 60-70 Points कट जायेंगे।

अंतिम अनुभाग बैंकर मामलों (Bankruptcy) से संबंधित है। अगर आपके ऊपर कोई दिवालियेपन का मामला चल रहा है तो आपके 50-60 Points तो सीधा कट जाएंगे, अगर आप ठीक से देखेंगे तो दिवालियापन में आपके ऊपर वाले 2 पैरामीटर में भी 120 से 130 Points कटेंगे।

2. नई क्रेडिट (New Credit)

दूसरा पैरामीटर नई क्रेडिट (New Credit) है जो आपके समग्र क्रेडिट स्कोर के 10% को दर्शाता है। पिछले 6 महीने में आपके 5 से ज्यादा कार्ड पुल हैं तो आपका क्रेडिट स्कोर 50-60 Points से गिर सकता है। इसके लिए आपको हमारी तरफ से सिफारिश की जाती है कि आप एक से ज्यादा लोन और क्रेडिट कार्ड के लिए आवेदन करें। यहाँ नोट करने वाली बात यह है कि ये हार्ड पूल में गिरता है ना की सॉफ्ट पूल में।

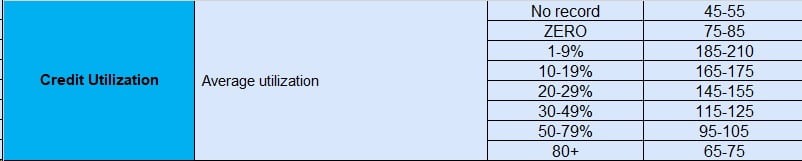

3. क्रेडिट यूटिलाइजेशन (Credit Utilization)

क्रेडिट यूटिलाइजेशन यानी के आप अपनी क्रेडिट लिमिट का कितना प्रतिशत उपयोग करते हैं जो कि आपके क्रेडिट स्कोर में लगभग 30 प्रतिशत का योगदान देता है। अगर आपका क्रेडिट स्कोर इस पैरामीटर में कम है तो कम से कम 2 महीने के लिए Loans के लिए Apply करना बंद कर दें, क्योंकि 2 महीने में आपका क्रेडिट स्कोर में 50-60 पॉइंट तक बढ़ोतरी हो सकती है।

अगर आप अपनी क्रेडिट सीमा का 1-9% उपयोग कर रहे हैं तो आपको अधिकतम अंक मिलेंगे, केवल यह स्पष्ट करने के लिए कि हमने एक साल का औसत निकाला है, यह विशेष महीने के लिए नहीं है। यह आपके क्रेडिट स्कोर को बेहतर बनाने का एक बहुत अच्छा तरीका है अगर आप अपनी क्रेडिट लिमिट बिलकुल का उपयोग नहीं करते हैं तो केवल 1-2% का उपयोग करना शुरू कर दीजिए आपका क्रेडिट स्कोर में 50-60 पांइट्स तक का सुधार हो जाएगा। दोस्तो एक बात खास ध्यान रखिएगा अगर आप अपनी क्रेडिट लिमिट का 0% इस्तेमाल करते हैं तो भी आपके कुछ पॉइंट्स कम होंगे इसके लिए आप अपनी क्रेडिट लिमिट का 1-2% इस्तेमाल करना शुरू करें।

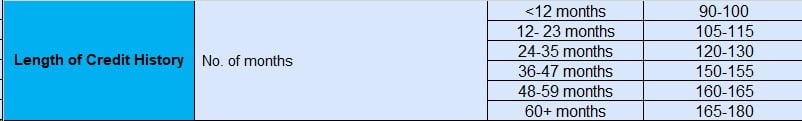

4. लेंथ ऑफ़ क्रेडिट हिस्ट्री (Length Of Credit History)

हमारा चौथा पैरामीटर लेंथ ऑफ़ क्रेडिट हिस्ट्री है यानी कि सरल मतलब है आप किसी भी बैंक के क्रेडिट वाले Product के साथ यानी Loan, Credit Card से कितने ज्यादा समय से जुड़े हुए हो, जितने ज्यादा टाइम से आप जुड़े रहेंगे उतना आपके लिए अच्छा रहेगा। यह पैरामीटर कुल मिलाकर आपके क्रेडिट स्कोर का 15 प्रतिशत है।

अगर आपको किसी भी बैंक के क्रेडिट प्रोडक्ट को लिए 60 महीने से ज्यादा या 5 साल से ज्यादा हो गया है तो आपको इस पैरामीटर में पूरे पॉइंट मिलेंगे। दोस्तो बहुत सारे लोग क्या करते हैं वो अपने पुराने क्रेडिट कार्ड बंद करवा देते हैं लेकिन वे इस बात को भूल जाते हैं की पुराने क्रेडिट कार्ड आपके क्रेडिट स्कोर में योगदान कर रहे हैं तो यह बहुत जरूरी है कि आप अपने पुराने क्रेडिट कार्ड का उपयोग करते हैं। अगर आपके इस पैरामीटर में पॉइंट्स कम हैं तो आप कुछ खास नहीं कर सकते, आपको बस इंतजार करना पड़ेगा।

5. क्रेडिट मिक्स (Credit Mix)

अंतिम पैरामीटर जो आपके समग्र क्रेडिट स्कोर में 10 प्रतिशत का योगदान देता है वह क्रेडिट मिक्स (Credit Mix) है। Credit Mix यानी कि आपके पास बैंक के कितने ज्यादा क्रेडिट प्रोडक्ट्स हैं। अभी आपको जानकर हैरानी होगी कि ये क्रेडिट प्रोडक्ट्स आपके पास जितना ज्यादा होंगे उतना आपके लिए अच्छा हैं।

आपके पास बैंक के क्रेडिट प्रोडक्टस ज्यादा हैं तो अच्छा इस लिए हैं की अगर आपका आलरेडी लोन चल रहा हो एंड आप उसका पेमेंट टाइम पर कर देते हैं तो बैंक आपको रेस्पोंसिबल पर्सन समझते हुए आपका क्रेडिट स्कोर बढ़ा देगी। आपके पास 5 से ज्यादा क्रेडिट कार्ड्स हैं तो इस पैरामीटर में आपको मैक्सिमम क्रेडिट पॉइंट्स मिलेंगे लेकिन हम आपको सलाह देंगे कि आप अपना क्रेडिट स्कोर सुधारने के लिए आगे कोई Loan या Credit Card के लिए Apply ना करें।

Conclusion

दोस्तों संक्षेप में कहें तो इन 5 पैरामीटर्स में Payment History और Credit Utilization दो सबसे महत्वपूर्ण Points हैं जो आपके समग्र क्रेडिट स्कोर में 65% का योगदान दे रहे हैं। आप इन् 2 पैरामीटर्स पर ध्यान देंगे तो आपका क्रेडिट स्कोर अपने आप 45-60 दिनों में Improve हो जाएगा। अगर आप हमारे बताए गए इन 5 मापदंडों पर ध्यान देंगे तो अगले 45-60 दिनों में आप अपना क्रेडिट स्कोर में 800+ तक का सुधार कर सकते हैं।

1 thought on “क्रेडिट स्कोर 60 दिनों में 800+ कैसे प्राप्त करें?”